Читатели моего блога знают, что я занимаюсь формированием пенсионного инвест портфеля. Так как многим была интересна эта тема, я решил рассказать про неё подробнее.

Суть стратегии пенсионного инвест портфеля

Суть данной стратегии заключается в формировании дивидендного портфеля из акций Российских компаний.

Планируемые финансовые показатели стратегии:

- Горизонт инвестиций: 20 лет;

- Ежемесячные пополнения: 10 000 рублей;

- Расчетный (ориентировочный) уровень доходности: 25%;

- Сумма пополнений: 2 400 000 рублей;

- Капитал через 20 лет: 68 000 000 рублей;

Каждый месяц я покупаю акции крупных, стабильных и (или) перспективных компаний, которые платят дивиденды.

Полученные дивиденды я реинвестирую, т.е. покупаю на эти деньги акции. Таким образом ускоряю рост объема моего портфеля.

Акции некоторых компаний, которые показали сильный рост и превысили целевую стоимость я продаю для покупки других перспективных акций или повторно покупаю те же акции после снижения стоимости.

Закупку акций осуществляю небольшими суммами и максимально диверсифицирую портфель, но это уже нюансы, о которых расскажу немного позже.

По итогу у меня будет сформирован капитал из акций компаний, которые будут платить дивиденды, т.е. мою пенсию. А при необходимости я смогу продать акции, чтобы совершить какую-то крупную покупку. Ну, мало ли.

Сколько денег нужно инвестировать

Сумма инвестиций зависит от финансовых возможностей и конечной цели.

Мою цель вы видели в основных финансовых показателях выше по тексту. В настоящее время я инвестирую минимум по 10 тысяч рублей в месяц без учета реинвестирования. В дальнейшем по возможности сумму буду увеличивать.

Есть несколько правил, которые я соблюдаю при инвестировании:

- Использую только те деньги, которые не потребуются для жизни и о которых можно просто не думать.

- Ни в коем случае не использую кредитные средства.

- Каждый месяц пополняю кошелек на одну и туже минимальную сумму.

- Не вывожу деньги из портфеля.

- Не переживаю за деньги при просадке (снижении стоимости акций), например, в кризис.

- Не продаю акции на падении, если падение не связано с банкротством компании и аналогичными новостями, которые наиболее вероятно приведут к ликвидации компании.

Если появляются дополнительные свободные деньги, то могу докупить акции на локальной просадке стоимости, но при этом не трачу сразу большую сумму, а распределяю небольшими долями.

Как понять, какие акции и когда покупать

Самое важное в данной стратегии — это правильный выбор акций для покупки в тот или иной момент времени.

Если мы говорим про момент покупки, то я покупаю на падении, а не на росте. Конечно, если падение не является следствием краха компании, и прослеживаются перспективы к росту.

На росте также можно покупать при условии, что цена акций еще далека до максимальной с учетом потенциала.

При выборе компаний нужно учитывать показатели компании такие как фундаментальный анализ, дивидендную политику, перспективы, рентабельность, ликвидность и другие показатели при необходимости.

Если вы не хотите самостоятельно анализировать показатели компаний и разбираться в этих процессах, то есть более простые способы выбора:

- Подумайте, пользуетесь ли вы и ваши знакомые услугами компании. (Например, наверняка многие пользуются Сбербанком).

- Из известных вам компаний выберите самые развивающиеся и популярные. (Хорошим примером масштабирования и развития является Яндекс).

- Воспользуйтесь бесплатным анализом экспертов. (Например, такие сводки есть у некоторых брокеров, в том числе у моего. Ссылку на моего брокера дам ниже по тексту).

- Воспользуйтесь стратегиями опытных платных экспертов. Я выбрал именно этот вариант.

Я сделал свой выбор в пользу эксперта Алексея Линецкого с 13 летним опытом из клуба «Мир без границ» Александра Кондрашова.

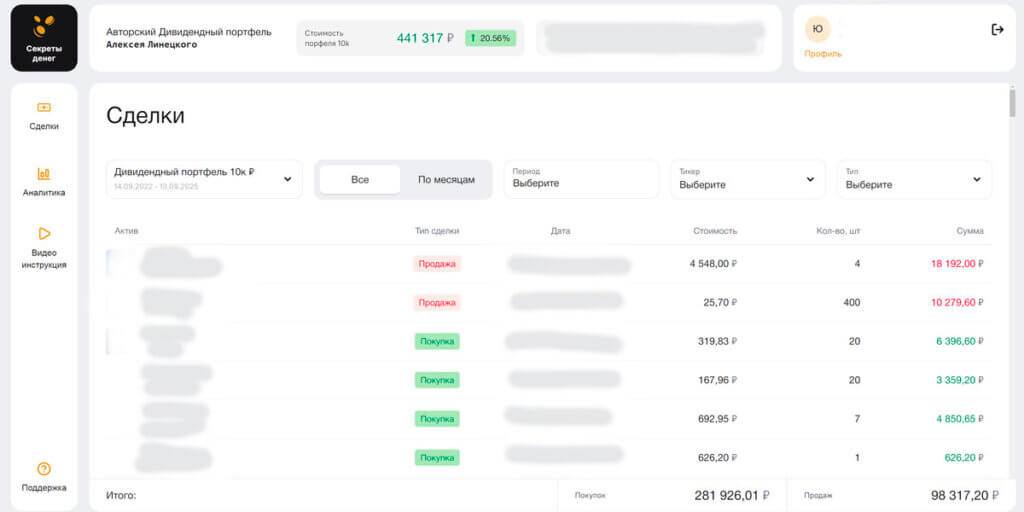

У него есть платная подписка на стратегию дивидендного портфеля с покупками на сумму 10К в месяц.

Что я получил от подписки:

- Сигналы к покупке/продаже акций с указанием компании, точек входа/выхода, кратким описанием компании и обоснования покупки.

- Обучающий курс (тренинги), вебинары от Алексея.

- Личный кабинет с историей покупок.

- Онлайн служба поддержки.

- Новости из мира инвестиций.

На данный момент стоимость годовой подписки на стратегию «Дивидендный портфель 10к» составляет 20 000 рублей. Подать заявку и узнать актуальную стоимость можете по этой ссылке.

Я собираю портфель с августа 2021 года, пережил кризис (долгое время не покупал акции). Успел сделать несколько отчетов по моему пенсионному портфелю. С одним из отчетов можете ознакомиться в статье «Пенсионный инвест портфель. Май 2024«.

Советы и бонусы, которыми можно воспользоваться

Бонусы, которые можно использовать в данном инструменте:

- При открытии ИИС (индивидуального инвестиционного счета) можно получить налоговый вычет. 13% от пополнения ИИС, но не более 52 000 рублей и не более суммы уплаченного НДФЛ.

- Некоторые брокеры дают в подарок акции при открытии брокерского счета, в том числе и брокер, которым пользуюсь я.

Как и обещал даю ссылку на моего брокера, который даёт виртуальную акцию в подарок до 20 000 рублей за открытие брокерского счета.

ВНИМАНИЕ! Для получения виртуальных акций необходимо ввести промокод — TINVESTPROMOU.

Есть еще важные моменты, которые я хочу отметить по пенсионному портфелю:

- Чем раньше начать формирование портфеля, тем быстрее достигнете результата, особенно если начинать в кризис, когда стоимость акций ниже.

- Можно вкладывать разные суммы денег, например, сэкономленных на избавлении от вредных привычек.

- Необходима диверсификация портфеля. Класть все яйца в одну корзину, т.е. покупать акции одной компании на всю сумму, очень рискованно. У меня в портфеле на данный момент акции 54 разных компаний.

- Риски вложений в акции крупных и стабильных компаний с учетом диверсификации портфеля минимальные.

В случае кризиса стоимость акций может сильно упасть, но рано или поздно кризис закончится, а я инвестирую на долгий срок, и в кризис буду также покупать акции по сниженной стоимости «со скидкой».

Статья не является индивидуальной инвестиционной рекомендацией.